中国经济网北京7月10日讯 瑞昌国际控股有限公司(以下简称“瑞昌国际控股”,01334.HK)今日在港交所上市。截至收盘,该股报1.20港元,涨幅14.29%,港股市值6.00亿港元。

2. 服务费用:炒股配资公司为投资者提供配资服务,会收取一定的服务费用。服务费用的计算方式和收费标准会因炒股配资公司的不同而有所差异。

最终发售价及配发公告显示,瑞昌国际控股全球发售下之发售股份数目为125,000,000股股份,香港发售股份数目为15,675,000股股份(重新分配后经调整),国际配售股份数目为109,325,000股股份(重新分配后经调整)。

瑞昌国际控股的独家保荐人为第一上海融资有限公司,整体协调人、联席全球协调人、联席帐簿管理人及联席牵头经办人为第一上海证券有限公司、胜利证券有限公司,联席帐簿管理人及联席牵头经办人为中信里昂证券有限公司、申万宏源证券(香港)有限公司、中州国际融资有限公司、招商证券(香港)有限公司、中国光大证券(香港)有限公司、山证国际证券有限公司、安信国际证券(香港)有限公司、利弗莫尔证券有限公司、老虎证券(香港)环球有限公司、富强证券有限公司、建银国际金融有限公司、中泰国际证券有限公司、金联证券有限公司、TradeGo Markets Limited、复星国际证券有限公司、民银证券有限公司、富途证券国际(香港)有限公司、浦银国际融资有限公司。

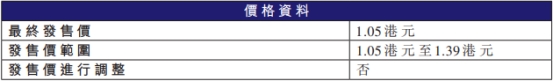

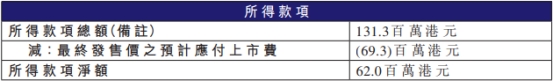

瑞昌国际控股的最终发售价为1.05港元,所得款项总额为131.3百万港元,扣除最终发售价之预计已付及应付上市费69.3百万港元,所得款项净额为62.0百万港元。

瑞昌国际控股拟按以下方式应用全球发售所得款项净额:约73.0%将会用于为兴建新生产设施提供部分资金,以增加产能及实力;约17.5%将会用于进一步增强设计和研发能力;及约9.5%将会用作一般营运资金及一般企业用途。

瑞昌国际控股是一家设于中国河南省的石油炼制及石化设备制造商,主要提供硫回收设备及挥发性有机化合物焚烧设备、催化裂化设备、工艺燃烧器及换热器。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 配资炒股配资公司专业